Sinais da crise econômica mundial vem surgindo por todos os lados desde o início da pandemia do Covid-19: aumento da inflação, custo de vida mais oneroso, políticas fiscais sendo revistas e incertezas na economia que se arrastam assim como a guerra na Ucrânia.

É quase automático ler as notícias sobre a atual desaceleração na economia global e lembrar dos traumas vividos em crises anteriores, como a de 2008. A falência do Silicon Valley Bank (SVB), por exemplo, colocou em questão a saúde financeira dos bancos tradicionais, digitais e demais fintechs.

Segundo o ranking do Banco Central do Brasil, o Nubank é o 5º banco do país com maior número de clientes em 2022. Um banco digital que, assim como seus semelhantes, vem disputando cada vez mais em pé de igualdade contra grandes players do mercado financeiro, como Caixa Econômica Federal, Bradesco, Itaú e Banco do Brasil.

Mas como podemos interpretar esse tipo de informação? Se os bancos digitais estão fidelizando mais clientes, então não estão suscetíveis aos efeitos da crise global? Quais são os riscos e as oportunidades que essa nova geração de fintechs oferece aos clientes de conta digital?

Respondemos a todas essas dúvidas com a ajuda de especialistas em economia e pesquisas que auxiliam o brasileiro a entender melhor o passado e o futuro dos bancos digitais, confira!

Um passado não muito distante: entenda a crise de 2008

E vamos de túnel do tempo: final da década dos anos 2000 e o mundo estava enfrentando a maior crise econômica mundial desde a Segunda Guerra Mundial.

O ano de 2008 entrou para a história marcado pela quebra de grandes bancos tradicionais e alta taxa de desemprego que, em resumo, foram causados pela bolha imobiliária norte-americana.

A concessão de empréstimos de alto risco a pessoas que não tinham renda suficiente para quitar a dívida resultou em um grave desequilíbrio no balanço dos bancos nos Estados Unidos, que já não tinham mais dinheiro em caixa para manter suas atividades e geraram a queda na bolsa de valores naquele ano.

O caos que se instalou no mercado financeiro norte-americano deixou algumas lições que estão sendo aplicadas até hoje. A crise de 2008 levou a uma maior regulamentação do setor bancário, incluindo a implementação de regras mais rigorosas para empréstimos e aprimoramento das práticas de gestão de risco, tanto para os bancos tradicionais quanto para os digitais.

No Brasil, houveram problemas pontuais em alguns bancos no auge da crise de 2008, mas que foram capazes de serem contidos pelo monitoramento do Banco Central do nosso país.

"Por causa da tendência dos nossos bancos de serem mais conservadores em suas finanças, tivemos uma exposição muito pequena a todo aquele tipo de ativos que geraram a crise financeira internacional em 2008", diz Daniel Vasconcelos, economista e professor do departamento de economia e Relações Internacionais da UFSC.

2023 e um começo difícil para o mercado financeiro

Aceleramos nossa linha do tempo e chegamos aos tempos atuais. As incertezas na economia mundial cresceram com os impactos econômicos da pandemia do Coronavírus, a guerra na Ucrânia e a falência do SVB. Vamos revisar cada um desses pontos agora!

Efeitos da pandemia do Covid-19

Se conseguir investimentos já era uma das maiores dificuldades das fintechs brasileiras antes da pandemia, os diversos lockdowns para impedir a disseminação do Covid-19 complicou ainda mais esse cenário.

Obter linha de crédito se tornou algo mais raro e escasso, uma vez que o sistema internacional estava fugindo de riscos e o comportamento do consumidor se tornou mais conservador em termos de finanças.

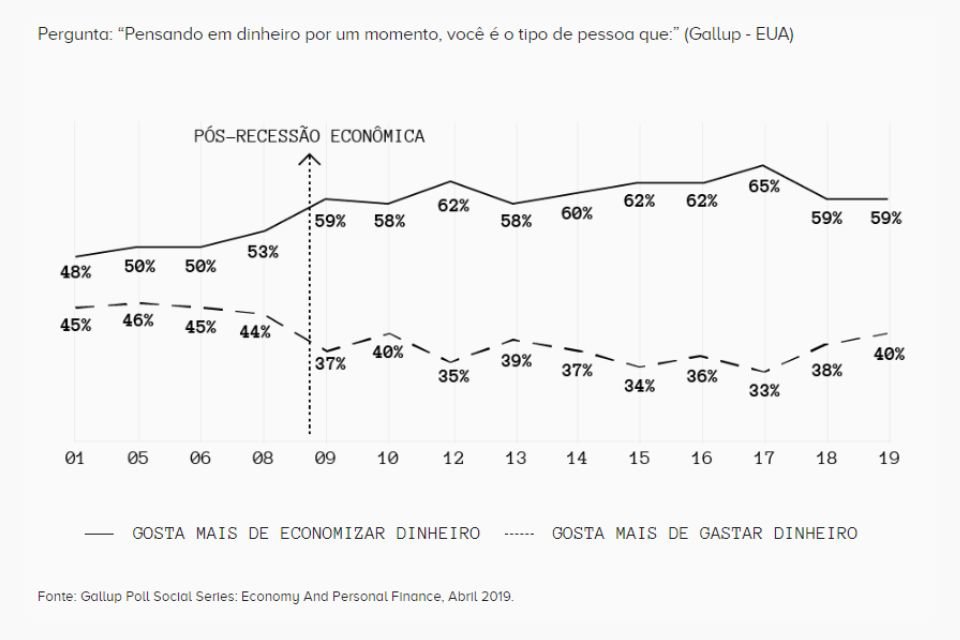

Dados divulgados em abril de 2019 pela empresa global de análise e consultoria Gallup.Fonte: Plataforma Gente Globo

Dados divulgados em abril de 2019 pela empresa global de análise e consultoria Gallup.Fonte: Plataforma Gente Globo

Apesar disso, o modelo de negócio dos bancos digitais conseguiu alavancar nesse contexto. A combinação de tecnologia móvel, aprendizado de máquina, inteligência artificial e qualidade na experiência online convenceu os clientes brasileiros de que suas vantagens são reais.

Hoje, 68% recorrem a um produto de um player não tradicional do setor financeiro pela facilidade de uso, conforme divulgado pela Plataforma Gente.

Ainda, a pesquisa da Forbes realizada com 48.000 clientes bancários em 32 países aponta que 6 bancos digitais estão no top 10 bancos mais bem avaliados do Brasil.

Resultados que mostram como a aplicação de novas tecnologias pelos bancos digitais impulsionou a adesão por uma conta digital, até por quem não tinha condições de entrar no sistema financeiro devido às taxas.

Guerra na Ucrânia

A invasão do território ucraniano pelo exército russo de Vladimir Putin desde fevereiro de 2022 vem causando diversas mudanças na logística de produção e abastecimento de itens básicos na Europa e demais continentes.

Com a criação de sanções econômicas internacionais para penalizar a Rússia por ter iniciado o conflito armado, os países foram obrigados a encontrar novas fontes de produtos importados que antes eram supridos pelos russos e ucranianos.

A economia brasileira acabou, de certa forma, se beneficiando disso. Nossa produção de trigo e milho captou uma boa parcela da demanda por commodities que exportamos com preços e volume em alta.

No entanto, não conseguimos escapar do aumento da inflação, dos preços mais altos dos produtos que importamos e migração de investidores para mercados mais seguros – o que gera mais moderação no mundo financeiro.

Falência do SVB

A quebra do SVB expôs a fragilidade de um modelo de negócio baseado em startups que crescem com aportes de investidores sem serem lucrativas. Essa é a análise de Vinícius Machado, sócio da VM Finanças, economista e gestor de investimentos.

Assim como o Signature Bank, que também necessitou da intervenção do Federal Reserve System (FED), o SVB centralizava suas atividades em setores bancários de nicho de risco, como startups, tecnologia, ciências biológicas e criptomoedas.

Vinícius explica que o banco pagava aos seus investidores uma taxa de juros de curto prazo, que subiu muito, e emprestava às empresas a uma taxa de longo prazo. O custo do dinheiro ficou maior e o banco não conseguiu repassar isso aos empréstimos.

O medo da falência do banco levou a ocorrência do que os economistas chamam de corrida bancária.

Daniel Vasconcelos esclarece que a corrida bancária é quando os clientes vão sacar dinheiro nas agências pois há o receio de que o banco não tenha dinheiro suficiente para honrar todos os saques.

No caso do SVB, Daniel ressalta que os temores sobre o banco se alastraram pelas redes sociais, o que foi decisivo para a crise bancária ocorrer em tão curto prazo.

Para Vinícius, o mercado vai repensar a forma de criar empresas de crescimento rápido depois desse episódio: "provavelmente, a euforia por investir no setor de tecnologia será menor nos próximos 2 ou 3 anos".

Como os bancos digitais entram na conta da crise?

Diante de todo esse cenário local e global, os economistas entrevistados ressaltam que, primeiro, é importante entender que:

- os bancos brasileiros funcionam de forma diferente do mercado bancário americano, aproximando-se do modelo europeu que é diversificado e tem uma correlação de resultados maior com o ritmo econômico do que com as taxas de juros;

- o sistema bancário brasileiro sempre foi mais propenso a atualizações tecnológicas, como a rápida adaptação ao PIX, abertura de contas digitais e a flexibilidade dos bancos digitais;

Esses dois pontos ajudam a entender porque a sustentabilidade dos bancos digitais não está em jogo com a atual crise mundial.

Além disso, Vinícius salienta que os anúncios de demissões em massa pelo Nubank, C6 e Neon estão mais relacionados com uma retração no mercado de tecnologia do que com a saúde dos bancos.

Meu banco digital está falindo? Reconheça os sinais

A previsão de falência de um banco, seja ele tradicional ou digital, não é algo objetivo de se fazer. O acompanhamento dos relatórios gerados pelos bancos e órgãos reguladores é uma forma viável de entender se o seu banco é sustentável, sendo obrigatoriamente lucrativo.

Na opinião de Daniel, é fundamental entender a atuação do Banco Central do Brasil, que acompanha de perto essas instituições financeiras para intervir rapidamente quando há sinalização de crise.

"Todos têm que seguir um conjunto de regras comum que o BC impõe, e aí não há uma diferenciação entre banco tradicional e banco digital. Todos têm que cumprir as mesmas margens de segurança".

![Imagem de: Diretor de Tony Hawk's Pro Skater 3+4 fala sobre Rayssa Leal no jogo: 'Foi uma escolha unânime' [Exclusivo]](https://tm.ibxk.com.br/2025/04/07/07195334075015.jpg?ims=140x88)